投资咨询 | Z0015860

编辑| 师妹

都说交易违背人性,那么交易到底反对什么样的人性呢? 值得仔细看看。

在进入正题之前,我们先来看看这个小故事:

宫本武藏是一位深受日本人尊敬的剑术大师。 曾经有一个剑客来请教宫本武藏如何才能成为一名大剑客。

宫本武藏回答道:“你的资质很好,十年后就能成为大剑豪。”

那人又问:“如果我每天努力,再努力,要多少年才能成为大剑豪?”

宫本武藏说:“那就需要20年。”

那人又问道:“如果你每天废寝忘食,不眠不休地练剑,要多少年才能成功?”

宫本武藏认真道:“那你需要三十年的时间才能做到。”

男人疑惑:“为什么我付出了更多的努力,却要花更多的时间呢?”

宫本武藏说道:“人有两只眼睛,一只用来看外面的世界,一只用来审视自己。如果你的两只眼睛都盯着剑,当然只会离你越来越远。”武术。”

我们不知道这个故事是否属实,但它反映了许多行业的成功都强调自我理解。

如果把期货交易比作剑道,期货投机者最终会变成什么样子,就看他的眼睛在盯着什么:

如果你专注于自己,十年左右你就可以成为一名优秀的交易员;

如果专注交易技术,需要20年才能取得成功;

如果您正在寻找一夜暴富的机会,那么您可能一生都无法做到这一点。

因此:了解自己和人性对于交易至关重要。

那么,人性中有哪些本能,如果不加以限制,会对我们的交易产生负面影响呢?

损失厌恶

对于交易新手来说,最怕的就是被套牢。 被困的命令必须被切断或携带。 切位置就像切肉。 你可以想象这是多么困难。 因此,很多交易者都有带单不止损的习惯,而往往正是这种习惯,才逼迫他们走向爆仓的绝境。

从心理学的角度来看,不愿认输、止损是人的本性之一。 心理学称之为“损失厌恶”。

我们大多数人都是厌恶损失的,这意味着我们不希望坏事发生在我们身上。 这也意味着我们对坏事的厌恶多于对同样好的事物的享受。

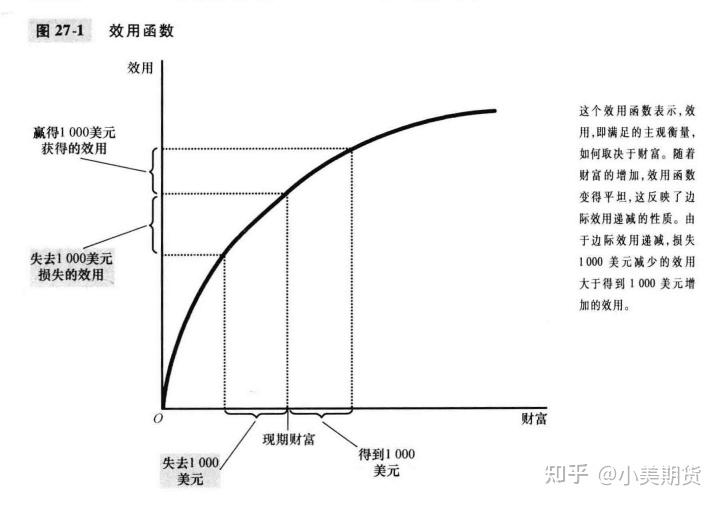

在经济学中,效用的概念被用来建立损失厌恶模型。 效用可以理解为一个人的主观满意度。 模型图中,横轴代表财富价值,纵轴代表效用。 效用函数曲线有明显的边际下降,从中可以得出两个结论:

1、一个人越富有,当他获得相同数量的财富时,他的满足感就越低。

2. 一个人获得 1,000 美元的效用不如损失 1,000 美元的效用大。

2010年,《经济学人》报道了一项实验。 实验在一家工厂进行,受试者是工人,分为两组。 周初,告诉一组工人,如果能完成本周规定的生产任务,将获得80元奖金。 另一组工人则被告知,本周他们将获得80元奖金,但如果他们无法完成任务,奖金将被扣除。

看来两组都完成了任务,并获得了80元的奖励。 没有区别! 然而,多次实验得到的结果是一致的,即第二组工人比第一组更好地完成了任务。

实验表明,这涉及一种称为损失厌恶的心理规律。 对于第一组受试者来说,80元是收益,对于第二组受试者来说,是损失。 人性更厌恶损失,而不是同等数量的收益。 因此,当我们在路边捡到100元时所感受到的喜悦,并不像丢了100元所带来的悲伤那么悲伤。 这也让我想起了一些公司实行的管理办法,就是提高奖金在员工收入中的比例,一旦员工未能完成任务就扣钱。

“损失厌恶”表明,人性总是比积极情绪更看重消极情绪。 当人们做出决定时,他们必须应对损失厌恶。

对于世界上大多数工作来说,什么该做、什么不该做,都已经被提前设计好了,即使有损失厌恶,也没有必要。 然而,交易是世界上为数不多的需要大量决策的工作之一。

如果交易者让厌恶损失的本能发挥作用,他们就会将仓位的浮动利润视为自己的利润,并且很难接受浮动利润的回撤。 主动止损、将浮动账面损失变成实际账户损失也是不可接受的。 所谓“止损、保盈”根本谈不上。

医学领域的研究也为“损失厌恶”提供了生理学解释:

大脑中有一个部分叫做“杏仁核”,它是情绪学习和记忆的重要结构。 两侧杏仁核受损的动物对新视觉刺激的定向反应大大降低,并且缺乏识别和应对可怕事件的能力。

当一个人可能面临亏损时,大脑中的杏仁核就会变得活跃,而杏仁核受损或天生不敏感的人可能更有可能在交易中取得成功。

本能就是本能,优秀的交易者能够超越他们的本能。 他们知道自己强烈的负面情绪会带来偏见,所以不会轻易放纵这种情绪。 当他们看到好的交易机会时,他们敢于坚守利润,忽视损失。

沉没成本

“止损难”不仅与我们天生厌恶损失有关,也与沉没成本密切相关。 当新手在交易中面临止损的决定时,就像他们在生活中面临沉没成本一样。 当他们正在做的某件事遇到麻烦的时候,并且因为不愿意放弃这件事的成本,所以一直受到困扰。 举一些生活中的例子:

例如,一名大学生花了三年时间学习土木工程,但这不是他的喜好,他听过太多前辈提水桶逃跑的故事。 他很困惑是否要转专业:我学了三年土木工程。 我想浪费这三年吗? 再比如,一对情侣相爱了,却发现对方一直都不合适,但他们并没有分手,因为他们花了那么多时间相处。

这些都是已经付出的成本,不可能收回来,但为什么我们总是记在心里呢?

就像我们在交易中,面对浮亏单时,我们往往不愿意止损。 究其原因,一方面是我们很幸运:在实际交易中,我们几乎十次止损九次。 我们也经常听到人们说:“我希望我以前不再亏钱,现在我会把钱拿回来。” ,所以每次出现浮动亏损,我们都想结转,结转回沉没成本,结转直到赚钱,更糟糕的是,我们会越来越多地补仓(然而,剩下的损失足以导致我们平仓)。 另一方面,我们常常责怪人性:我们认为人是非理性的,不愿意承认错误。

这些分析当然有道理,但我沿着“沉没成本”的思路进一步思考,发现了一些新的发现。

再举两个现实生活中的例子:如果一个大学生正在纠结要不要转专业,在确认转专业后,两年内就可以考入该专业最好的研究生院,顺利进入毕业后业内最好的研究生院。 这么好的公司,他还会纠缠吗? 至于那个正在犹豫要不要和现在的恋人分手的女孩,如果她能确定分手后吴彦祖会踩着彩云嫁给她,她还会犹豫吗?

转入交易,如果我确定卖出浮动亏损的螺纹单,重新买入橡胶单后,能赚到几千点的利润,那么止损时我该怎么办? 情绪?

另一方面,它是:

当我想放弃一个专业时,我不确定另一个专业是否能给我带来更多;

当我想要放弃一个人的时候,我不知道是否可以找到更好的人。

同样,在交易中,当我想在订单上止损时,我不确定下一笔交易或下一阶段的交易是否会赚钱。

归根结底,当我们面对“沉没成本”而犹豫不决时,不仅是我们不理智、顾面子、不愿意承认错误,更是因为我们对未来缺乏积极的预期。

因此,在交易时,必须有一套具有积极盈利预期的交易理念和方法。 例如,每个人都熟悉趋势跟踪的概念。 只要坚持,在经历震荡期的反复削减和止损后,一定会收获趋势市场的反馈。 趋势跟踪有重大缺陷,需要“耐力”,而“耐力”本身也是一种交易信念。 冷静的人追求更完美的方法,而生存下来的人却可以用愚蠢的方法获利。

赌徒谬误

“赌徒谬误”是世界各地赌场的赌徒,包括金融市场的投机者每天都会犯的错误。

例如,如果你玩老虎机,你可能会运气不好,连续输掉很多局。 此时的你是不是有一种强烈的预感,自己马上就要赢了?

比如说,如果你交易期货,连续几次止损,此时你是否也会有一种强烈的感觉,认为下一笔交易应该赢?

这是一种幻觉。 每笔交易都是一个完全独立的随机事件。 随机事件意味着下一笔交易的结果与之前所有的结果没有联系。 已经发生的事情不会影响下一个事件的结果。

考虑一个简单的例子,假设一个彩票盒子里有 6 个球,标记为 1 到 6。每次抽奖时,你都要从彩票盒子里取出一个球,而这 6 个球被抽取的机会是相等的,都是 1/6。 现在假设你在之前的抽奖中比2次多抽了6次,那么你在下一次抽奖中抽到2的机会会更大吗?

答案是否定的,因为这些球并不关心以前抽过谁,而且2号球也不会主动过来抽你。 他们出现的概率仍然是1/6。

之所以会出现这样的错觉,是因为概率论中也有一个“大数定律”,它说如果进行足够多的实验,不同结果出现的概率就等于它们的统计概率。 例如,如果你抛一枚硬币足够多次,出现正面和反面的几率是 50%。 对于上面的例子,如果后面抽的足够多,那么得到“2”和“6”的次数将大致相等。

我们经常误解随机性和大数定律,认为大数定律就意味着均匀性。 如果过去发生的事情不平衡,我们认为未来的事情会尽力“平滑”。 用更多的“2”来平滑更多的“6”,用更多的“背面”来平滑更多的“正面”。 但大数定律的工作机制并不是要与过去相平衡,而是说如果未来抽的次数足够多,就会得到那么多的“2”和那么多的“6”,比以前小了一点。 差异变得微不足道。

那么这个“足够”有多少才算是“足够”呢? 经过概率理论计算,认为只有不少于600个样本才能将误差控制在5%以内。

做程序化交易的人经常混淆“系统胜率”和“单笔交易胜率”。 例如,一个交易系统经过历史数据测试,胜率为60%。 他们会简单地认为,某个交易信号发出后,赚钱的概率也是60%。 更危险的是,一旦连续4次止损,他们就会想,既然我已经连续止损4次了,赢的概率是60%,那么下一次一定会赢,于是他们就下了一个重仓。 笔记。 这是典型的赌徒谬误,将“大数法则”等同于“平均主义”。

赌徒谬误影响交易者如何开发交易系统、如何调整头寸以及如何进行交易。 他们误解了大数定律,忽视了随机性,导致交易失败。

通俗地说,用斯坦利·克罗的话说,赌徒的谬误就是:市场永远不会仅仅因为你连续输了九次就保证你第十次会赚钱。

小数法则

人们很容易通过少量的数据样本就总结出所谓的规则,并用这样的规则来指导交易行为。 结果可想而知。

我们先举个例子来帮助我们理解小数定理:

足球界有一条著名的定律:“巴西队的礼物”——只要巴西队夺冠,下届冠军就将是比赛的东道主,除非巴西队收回礼物。

1970年巴西队第九次夺得世界杯冠军,1974年第十届世界杯冠军是东道主西德队。 1994年底,巴西队再次夺得第十五届世界杯冠军。 1998年的法国夏季赛,我们都知道冠军是东道主法国队; 此前,巴西队曾在第六届和第七届世界杯上夺得冠军。 这份礼物属于巴西队,他们收回了这份礼物。

另一条“1982年轴心定律”——世界杯夺冠球队以1982年世界杯为中心对称分布。

然而,这两条定律在2006年都被打破了。因为2006年世界杯的东道主南非不仅没有收到上届冠军巴西队的礼物,还被巴西队淘汰。 最终,巴西队未能到达终点。 不过,足球圈里还流传着一些其他未解法则:比如“任何赢得联合会杯或美洲杯的人都无法赢得下一届世界杯”。

在金融市场中,我们经常受到小数法则的影响。 一个典型的例子是:当投资者观察到某个投资经理在过去两个月的表现比其他人好时,就得出该经理水平较高的结论,但这个结论的统计显着性太弱。

期货交易分析常常充满了基于小数定律的所谓格言。 最典型的例子是:缺口必须被填补; 水平线有多长,垂直线有多高等等。有朋友第一次接触期货技术分析。 看完红(阴)兵的技术形态后,他观察了几天,然后兴奋地对我说:“我发现这个模式很有效,连续看了好几遍。” 都成立了,我就按照这个表格去做。”我说:“你对历史数据做了回测吗? 您对不同品种做过回测吗? 总体成功率是多少? 而如果你根据这个信号入市,那么你什么时候离场呢? 我的朋友傻眼了。

事实上,我之前恰巧做过这种模式的程序回测。 使用的规则是:连续3次正(阴)事件后,以第四条K线开盘价买入(卖出),并将止损设置为跳至上一条K线的最低点(或跳至下一条K线的最低点)。最高价),使用追踪止盈,最后对多个品种进行历史数据回测。 有的品种无法实现正收益,有的则可以。 但资金曲线也很曲折,不适合实盘。

小数定理,换句话说就是:只要我们观察到的样本足够小,我们就能得出很多奇怪的规律。 因此,当我们感觉到一个定律有效时,我们需要认真思考它是否只是小数定律造成的错觉。

生存偏差

幸存者偏差是一种常见的逻辑谬误,意味着你只能看到某个过滤器的结果,而没有意识到过滤过程,从而忽略了被过滤掉的关键信息。 这个东西有很多别名,比如“沉默的数据”、“死人不能说话”等等。

维基百科记录了二战期间专家对空战飞机的案例研究。

简单来说,专家根据战斗归来的飞机机翼和尾翼的特点判断,被子弹击中最多的是:如果要加强飞机装甲,就应该加强机翼和尾翼,因为这些部位“很容易被子弹击中。” 但如果我们只根据返航飞机上的弹孔分布情况来研究飞机哪些部位应该加强,就会忽略“被击落的飞机”这样一个重要的研究样本。 也就是说,能够返航的飞机都没有受到致命的损伤。 大部分机翼和尾部中弹,但油箱和驾驶室完好无损。 这只是说明翅膀和尾部没有受到致命伤,不应该进行强化。 然而,油箱和驾驶室受损的飞机基本上都没有活着回来,所以油箱和驾驶室才是真正致命的地方。 这些部件有损伤的飞机因为被击落而被筛选出来作为研究样本,从而成为“沉默的死人”或“沉默的数据”。

那么这与我们进行交易时的行为习惯有什么关系呢?

做生意的人喜欢看成功人士的传奇经历,并试图模仿他们。 期货市场上广为人知的是,赚取暴利的大师们。 总结他们的经验,我们不难发现,他们都有一个共同的特点:就是在某个大的单边市场中,重仓甚至满仓,赚取浮动利润。 增加仓位,短时间内实现数百倍的利润......

于是,追随者纷纷效仿,却殊不知,大部分使用与他们相同交易方式的人并没有那么幸运,而是成为了炮灰,无法出现在大众面前谈论如此的事情。 ——所谓上帝之道,传授自己的“成功经验”。

因此,当我们讨论模仿成功人士时,我们不应该忘记那些不再说话的“失败者”。

律师机制

心理学家姆洛迪诺表示,人们做出判断时有两种机制:一是“科学家机制”,先有证据,然后得出结论;二是“科学家机制”,即先有证据,再得出结论。 另一种是“律师机制”,先下结论,再寻找证据。 。 世界上科学家很少。 您认为大多数人使用什么机制进行思考? 每个人都喜欢看到能够证实他们现有想法的事物。 我们不仅不喜欢看,而且对于不符合我们现有观念的证据,我们也直接忽略。

有这样一个笑话:

据说,一位白人天主教徒来到了天堂之门,想要进去。 他向守门人列出了自己的所有善行,守门人却说:“可以,但是你必须能拼对一个字才可以进去。” “哪个词?“上帝。”“上帝。”“进去吧。”

当犹太人来到天国之门时,也要求他正确拼写一个单词才可以进入。 看门人测试他的词仍然是“上帝”。 这个词很简单,他也拼对了,就进去了。

故事的最后,一个黑人来到了天堂之门,他也面临着同样的规则。 但看门人让他拼出的词是“捷克斯洛伐克”。

这个笑话的寓意是,我们每个人接收信息都有一个门槛。 低于这个阈值的人根本不会阅读它。 天堂守门人的门槛是黑人不能进入天堂。 这就是为什么说服某人如此困难。

事实上,我们在做期货的时候,经常会利用“律师机制”来进行判断。 这种判断机制会导致我们形成非常不好的行为习惯:做多之后,我们会到处收集好消息而忽视坏消息,反之亦然。 “律师机制”最大的危害就是我们失去了客观性,眼睁睁地看着自己账户里的浮动亏损越来越大,却没有采取任何措施来应对。 相反,我们寻找信息来安慰自己。

最后,我想起了利弗莫尔的一句经典名言:市场只有一个方向,不是多头方向,也不是空头方向,而是正确的方向。 当我们谈论跟随趋势时,我们也在对市场走向进行心理预测。 那么我们最终追随的就不是潮流,而是“我”。 当“我”与情境一致时,我们会感到自满; 当不一致时,我们很可能会坚持自己要求别人拼写“捷克斯洛伐克”!

人性包含两个矛盾的一面——利他的和自私的; 善恶皆有; 恐惧和贪婪; 既不服输又妥协; 交易就是与自己的人性相处。 优秀的交易者没有任何神奇的秘密。 他们只是洞察这些现象,反对它们,做大多数人不愿意或根本做不到的事情。

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请联系本站,一经查实,本站将立刻删除。如若转载,请注明出处:http://hongbingjc.com/html/tiyuwenda/602.html